金融市场数据研究报告

据林克艾普舆情监测数据了解,2016年12月底,网贷行业正常运营平台数量达到了2448家,相比2015年底减少了985家,全年正常运营平台数量维持逐级减少的走势,与2015年数量大幅增加呈现截然相反的情况。2016年全年新上线平台为756家,其中2016年第四季度仅新上线了38家,而2015年全年新上线平台数量高达2451家,可见网贷行业已经从“野蛮发展”阶段迈向了“规范发展”新阶段。

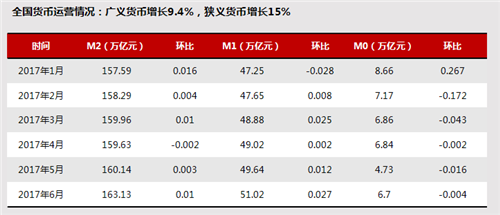

2017年6月全国金融统计数据

2017年6月份全国金融市场运行数据:广义货币(M2)余额163.13万亿元,同比增长9.4%,增速分别比上月末和上年同期低0.2个和2.4个百分点;狭义货币(M1)余额51.02万亿元,同比增长15%,增速分别比上月末和上年同期低2个和9.6个百分点;流通中货币(M0)余额6.7万亿元,同比增长6.6%。上半年净回笼现金1326亿元。

2017年人民币贷款情况分析

上半年人民币贷款增加7.97万亿元,同比多增4362亿元。分部门看,住户部门贷款增加3.77万亿元,其中,短期贷款增加9527亿元,中长期贷款增加2.82万亿元;非金融企业及机关团体贷款增加4.43万亿元,其中,短期贷款增加1.64万亿元,中长期贷款增加4.21万亿元,票据融资减少1.59万亿元;非银行业金融机构贷款减少2487亿元。6月份,人民币贷款增加1.54万亿元,同比多增1533亿元。

2017年人民币存款情况分析

上半年人民币存款增加9.07万亿元,同比少增1.46万亿元。其中,住户存款增加3.94万亿元,非金融企业存款增加1.45万亿元,财政性存款增加4164亿元,非银行业金融机构存款增加1.03万亿元。6月份,人民币存款增加2.64万亿元,同比多增1856亿元。

网贷市场交易规模

2015年我国社会消费品零售总额为300931亿元,同比名义增长10.7%(扣除价格因素,实际增长10.6%);我国居民人均可支配收入2015年达到21996元,同比增长7.4%,超过GDP增速,为居民消费需求和消费支出增长提供了事实上的基础。

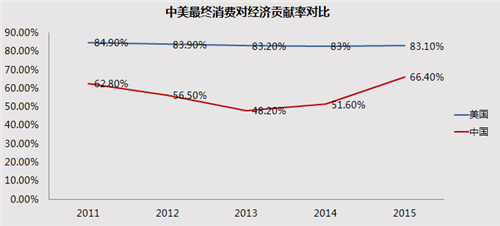

金融消费成为经济增长的第一驱动力

经济新常态下,海外市场需求疲弱、人民币升值使出口压力巨大,产业升级转型投资乏力,拉动经济增长的三家马车中,消费成为目前最为关键的环节。2015年,我国最终消费对经济增长的贡献率达到66.4%,成为经济增长的第一驱动力,但与美国存在差距。

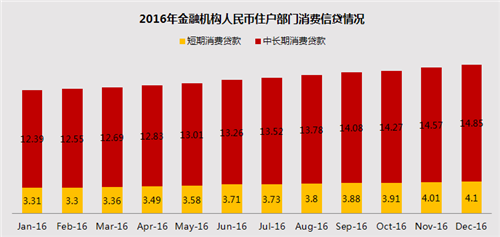

消费升级促进信贷总额不断增长

2016年12月,我国金融机构人民币信贷余额为93.95万亿元,住户部门消费信贷余额为18.95万亿元,占比20.17%,比1月份提升了1.41个百分点,增长迅速。

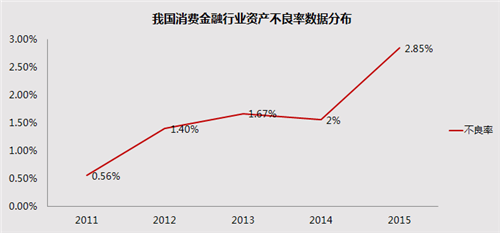

消费金融行业资产不良率需要警惕

随着消费金融的参与机构不断增多及人群的扩大,2015年,我国消费金融行业资产不良率达到2.85%,虽然仍然低于日本及欧洲的不良率,但仍然值得警惕。

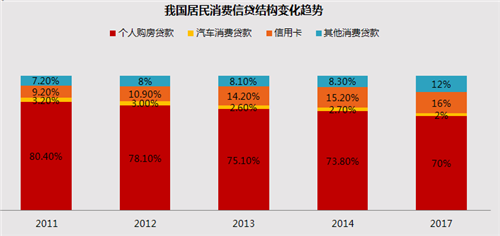

普惠消费贷款占比将逐渐增大

房贷是我国居民消费信贷的最大组成部分,车贷也占比有一定的比例,但随着居民消费金融观念的变化,信用卡、尤其是其他普惠类消费贷款比例将逐渐增大。预计2017年,信用卡信贷余额占比将达到16%,其他消费贷款占比达到12%。

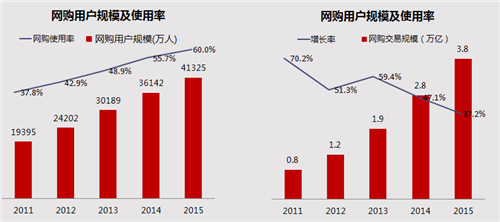

电商的发展为消费金融提供广阔的土壤

支付等相关基础设施趋近完善,电商迅速发展,使用人数及交易规模急速上升,消费金融在互联网带动下适用人群更为广泛,适用场景逐渐增加。

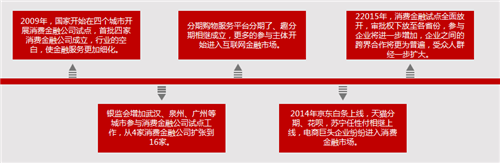

我国金融市场步入高速发展时期

市场环境已经成熟,政策开放、征信体系完善进一步助力消费金融发展。首批捷信、锦程、北银、中银四家试点公司良好的收益使得市场触动,多方力量角逐金融市场,推动行业高速发展。

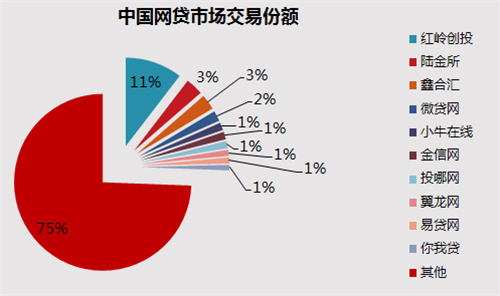

网贷市场交易份额数据

红岭创投凭借短期净值和中长期快借标的强势表现交易金额达到905.83亿元,交易规模继续保持行业领先位置。去年对于网贷行业来说是高速发展的一年,也是问题频发和监管不断完善的一年。成交金额突破1万亿大关,行业整体规模迈上一个新台阶。

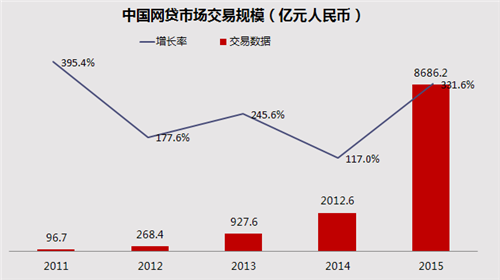

网贷市场交易规模

作为互联网金融的重要组成部分,网贷行业在政策鼓励下迅速发展,各地区网贷平台纷纷上线成立,2015网贷行业规模出现井喷式增长。全年网贷成交量达8686.2亿,环比增长331.6%。有效的解决了中小企业融资难得问题。

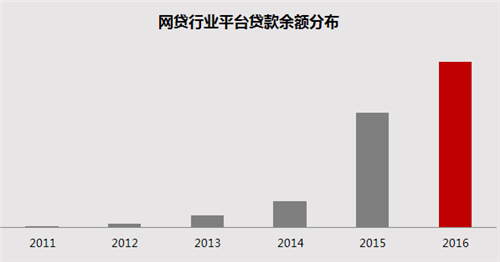

网贷平台贷款余额分布

随着成交量稳步上升,P2P网贷行业贷款余额也同步走高。截至2016年底,网贷行业总体贷款余额已经达到了8162.24亿元,同比2015年同期上升了100.99%,可见一年时间内数千亿元的资金涌入了网贷行业。由于资金的主要去向仍是以“强背景”大平台为主,大平台的借款期限普遍较长,业务增长较快,因此使得贷款余额出现了较为明显的增长。

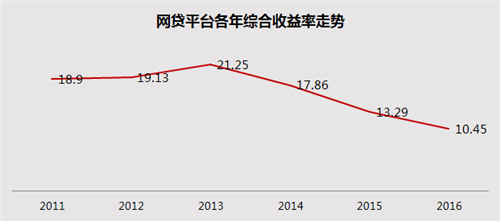

网贷综合预期收益率

2016年网贷行业总体综合预期收益率为10.45%,相比2015年网贷行业总体综合预期收益率下降了284个基点(1个基点=0.01%)。整个2016年综合预期收益率延续2015年整体下行的走势,强背景平台由于安全性较高,受到越来越多投资人的资金涌入,使得网贷行业综合预期收益率持续下行。不过受年底资金面紧张,投资人资金需求较大,不少平台纷纷预期加息,带动网贷平台综合预期收益率年底出现翘尾上升。随着来年资金面宽松、更多的投资人涌入、限额情况下导致优质资产缺失的情况下,综合预期收益率或许将重回下降轨道。

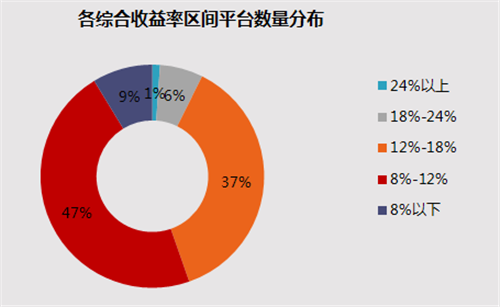

2016年各综合收益率区间平台数量分布

2016年网贷行业主流综合预期收益率区间为8%-12%,占比达46.65%,而2015年主流综合预期收益率区间为12%-18%,占比为47.64%。2016年8%以下区间的占比为8.7%,相比2015年上升了4.69个百分点。另一方面,2016年18%以上区间的占比为7.35%,相比2015年(20.62%)的数值下降幅度达到13.27个百分点。显然我们从平台综合预期收益率分布情况,可以更微观地发现行业综合预期收益率下降较为明显。

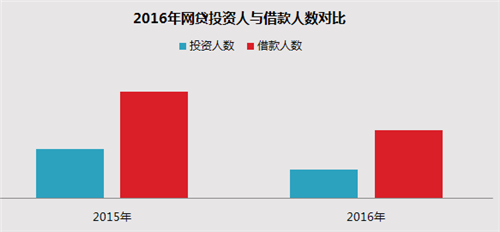

2016年网贷投资人与借款人数对比

2016年网贷行业投资人数与借款人数分别约为1375万人和876万人,较2015年分别增加134.64%和207.37%,网贷行业人气增长幅度仍然较大。2016年由于监管政策对于借款金额的限制,致使较多平台出现了向诸如消费金融等业务模式的转型,因此借款人数增长速度远超过投资人数增长。2016年12月单月活跃投资人数和借款人数分别已经达到411.88万人和203.97万人,而2015年12月的单月活跃投资人数和借款人数分别298.02万人和78.49万人,这组数据同样反映网贷人气出现明显上升。

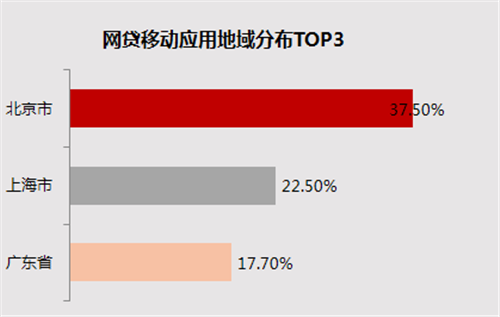

网贷移动应用地域分布

P2P网贷应用所属平台主要分布在北京、广东、上海。北京的P2P网贷移动应用数量最多,占比37.3%,其次是广东和上海,三省市占比之和近八成;从移动应用指数来看,北京最高,其次是上海和广东,三省市的移动应用指数均大于100,积极拥抱移动互联网。

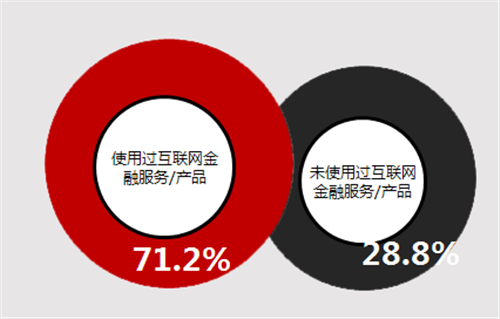

2016年互联网金融网民渗透率

2016年中国互联网金融产品(服务)的网民渗透率达61.3%,超过七成网民使用过互联网金融产品(服务)。当前第三方支付发展进入成熟期,增长速度放缓,互联网金融产品(服务)渗透率的提升主要来自P2P个人借贷、众筹融资、理财APP等互联网金融模式的发展。在资本推动和中国网民投融资和支付需求逐步释放的大背景下,互联网金融产品(服务)的渗透率将进一步提升。

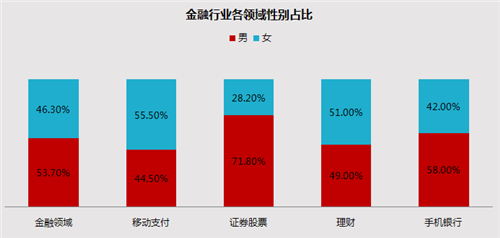

金融领域性别分布

数据显示,男女占比在金融行业各领域中有所差异;男性偏好于证券股票,女性则偏好于移动支付与理财。

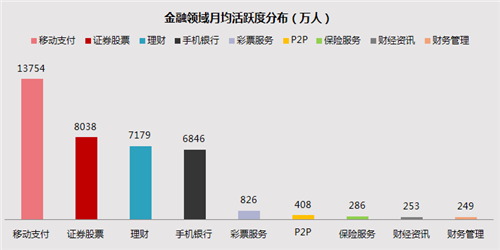

金融领域月均活跃用户规模

数据显示,金融领域支付、股票、理财、银行用户规模最高,活跃度高。

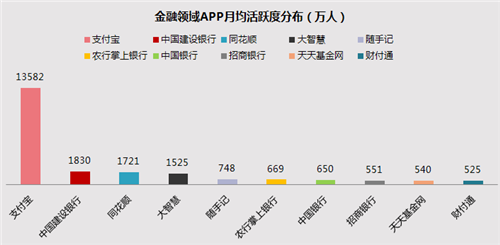

金融领域APP月均活跃用户规模

数据显示,金融领域领先的APP应用以移动支付、手机银行、证券股票和理财为主。支付宝占比绝对优势。

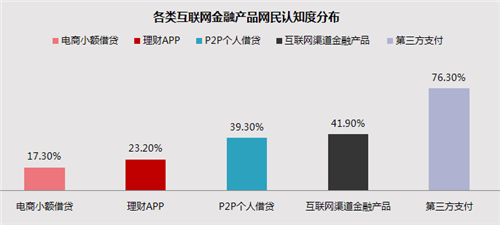

各类互联网金融产品网民认知度

我各类互联网金融产品(服务)的网民认知度分布中,“第三方支付”的网民认知度最高,占比76.3%,其次为“基于互联网渠道的金融产品销售”与“P2P个人借贷”,分别占比41.9%与39.3%。电子商务的兴起较早,第三方支付率先获得用户认知,近两年来线下支付场景的丰富,第三方支付应用功能的增多,第三方支付的网民认知度相对较高。基于互联网渠道的基金销售以及P2P个人借贷近两年在互联网巨头以及资本的推动下,网民认知度提升较快。

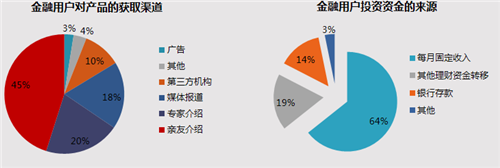

互联网金融用户对产品信息的获取渠道和资金来源

网民对互联网金融产品(服务)信息获取的诸多方式中,“亲友介绍”的接受度更高,占比45.1%,因此,其推广方式应以用户的口碑宣传为主,并辅以专家解读。其次为“专家介绍”、“媒体报告”,分别占比20.4%、18.2%。超过六成的互联网金融用户以每月固定收入投资于互联网金融产品,占比64.3%。18.3%的用户投资资金来自于“其他理财资金转移”。根据大多数互联网金融用户的投资资金来源,互联网金融产品(服务)的一次性投资规模较小,投资门槛低,灵活性相对较高,更能吸引工薪阶层。

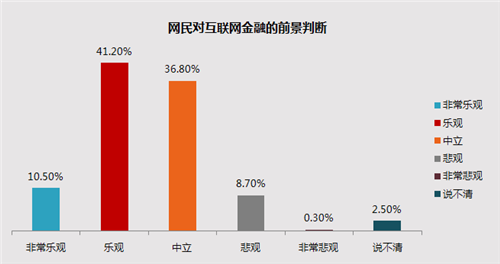

网民对互联网金融的前景判断

中国网民对互联网金融行业的前景判断上,超过一半的网民看好其发展态势,持中立立场的网民占比36.8%。

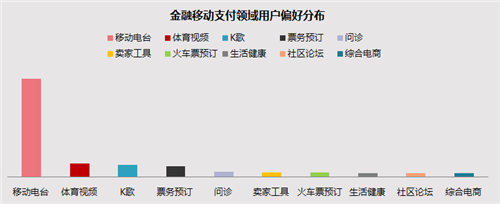

金融移动支付领域用户偏好

移动支付相关性最强的领域为:团购、火车票预订、综合电商、出行预订、微商,说明移动支付与电商和零售产业链环节中的应用具有高度的相关性,且涉及到出行和用餐的领域,用户通过移动支付的消费行为已经覆盖了衣食住行等多个领域,可见移动支付已然成为人们日常生活中付款的主要方式。

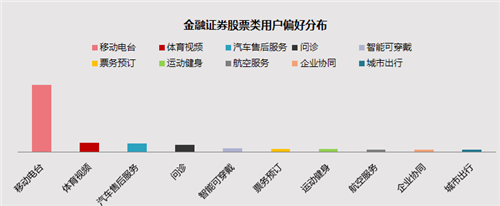

金融证券股票类用户偏好

证券股票相关性最强的领域为:票务预订、航空服务、企业协同、城市出行等领域,由此相关性可以看出,证券股票领域的用户群体多以商务人数为主,出行预订类的应用已然成为他们商务出差的必备,而办公类应用同时也反映了商务人士的忙碌的工作状态。

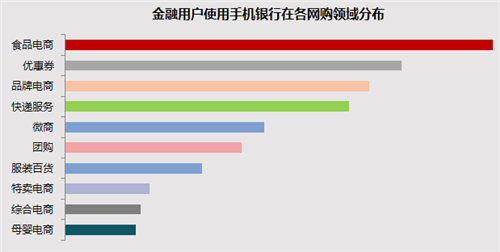

银行APP被广泛应用,金融用户追求高品质生活

招行、工行和民生银行用户偏爱食品电商、品牌电商等,他们购买力较强,且追求品牌,注重生活品质。民生银行在微商领域较为突出,建行用户在各领域偏爱程度比较平均。各手机银行应用受欢迎程度较平均,此类用户更关注日常生活用品的购买,且关心价格差异。

金融用户使用手机品牌分类TOP10

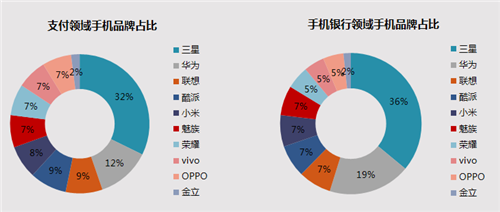

数据显示,金融用户手机使用品牌中,三星、华为、联想,市场占比据前列。

在金融领域用户使用的手机品牌占比分布

数据显示,在金融领域用户手机使用品牌中,三星、华为、联想品牌手机成为三大王牌手机。

在金融领域用户使用的手机品牌占比分布

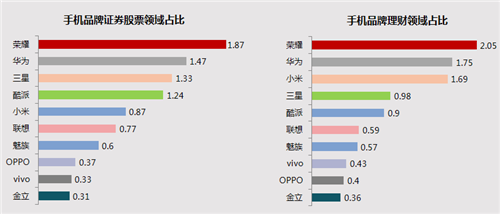

数据显示,荣耀、华为及三星等小众手机在金融领域比较受欢迎,指数相对较高。

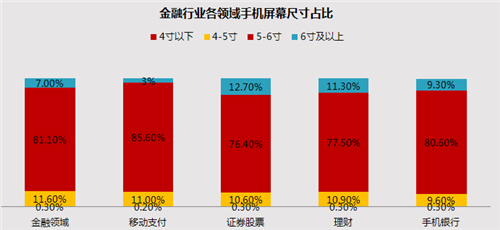

金融行业各领域手机屏幕尺寸占比

数据显示,金融领域用户偏爱大屏手机;证券股票领域用户偏爱6寸以上屏幕。

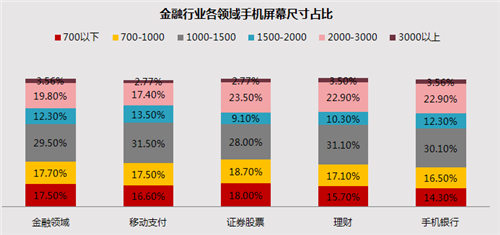

金融行业各领域手机价格占比

数据显示,金融领域用户偏爱1000-1500元的中等价格手机;3000元以上的手机使用较少。

2016年底,正常运营平台数量排名前三位的是广东、北京、上海,数量分别为473家、461家、331家,三地占全国总平台数量的比例为51.67%,2015年同期该占比数据为46.64%,表明一年内平台区域集中度在加强。正常运营平台数量超过100家的地区还有浙江、山东、江苏,三个地区2016年底正常运营平台数量分别为280家、118家、100家。由于网贷行业政策环境的原因,2016年大量平台退出行业。计入统计的30个省市中,2016年仅辽宁一地正常运营平台数量有所增加,但是增加数量也仅为1家。29个正常运营平台数量下降的省市中,山东、广东减少数量最多,分别减少了210家、183家,其余省市下降数量小于百家。

2016年以来,尽管网贷行业随着互联网金融专项整治工作全面展开而步入深度调整期,但是行业人气却依旧不减反增。统计数据显示,2016年12月底,网贷行业出借人数达到411.88万,是2015年同期的1.38倍;到2017年5月,网贷行业出借人数则进一步升至414.95万人。林克艾普认为,网贷已经和其他传统投资渠道并驾齐驱,成为居民的主要理财方式之一。

随着监管政策渐次落地和互金行业治理持续深化,网贷已正式告别野蛮生长的初生期,迎来理性规范的发展期,行业整体生态环境明显改善,累积风险已得到有效控制和治理。主流网贷平台也正在积极应对限额调整、银行资金存管、外部审计、ICP/EDI备案等基础合规性要求。未来,随着互联网金融专项整治收官及相关长效机制的建立,我国互联网金融将有望实现真正的腾飞。